При рассмотрении заявки на заём под залог кредитор может закрыть глаза на возможную отрицательную кредитную историю заёмщика и предоставить взаймы любую сумму денег – главное, чтобы залог полностью покрывал основную сумму долга.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

Особенности займа под залог

Кредитные организации намного охотнее выдают займы под залог какого-либо имущества, нежели кредиты без обеспечения. Ведь залог – гарантия того, что кредитор не лишится своих денежных средств при неисполнении заёмщиком обязательств по договору займа.

При рассмотрении заявки на заём под залог кредитор может закрыть глаза на возможную отрицательную кредитную историю заёмщика и предоставить взаймы любую сумму денег – главное, чтобы залог полностью покрывал основную сумму долга.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

Оформление займов под залог имеет свои особенности, принимая во внимание, что до того как кредит будет выдан, займодавец должен оценить предоставляемое в залог имущество. И только после подписания договора залога ссуда выдаётся заёмщику.

Получить займ под залог можно в различных кредитных учреждениях: банках, МФО, ломбардах, специализированных компаниях, а также у частных лиц. Но, учитывая, что МФО, как правило, работают с небольшими суммами займов без обеспечения, этот продукт более распространен в банках. Ломбарды же по определению вообще не предоставляют ссуды без залога.

Условия займов под залог во всех организациях разные. На наиболее выгодных условиях займ под залог можно получить только в банках.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

На самом деле рассчитывать на получение полной суммы стоимости залога не приходится. Только некоторые банки предоставляют 80% стоимости в виде средств для кредитования. В большинстве удается взять кредит под залог недвижимости только в 60-65% ее номинальной стоимости. Таким образом, финансовые организации страхуют себя от скачков стоимости на рынке недвижимости. От необходимости долгого ожидания покупателя на справедливую цены тоже.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

Банк жилищного финансирования: взять до 8 млн. р. на разные цели

БЖФ предлагает взять физическому лицу довольно крупную сумму, не отчитываясь в потраченных деньгах. На сайте предоставлены основные цели, на которые можно потратить кредит под залог:

- ремонт и значительное улучшение имеющегося объекта недвижимости;

- на крупные покупки;

- для приобретения дома, новой квартиры или коммерческой недвижимости.

Взять кредит можно только под залог квартиры, от ее месторасположения и, конечно, от рыночной стоимости, зависит, какую наибольшую сумму одобрят заемщику.

- Квартира находится в Москве, Санкт-Петербурге или удаленности не более 40 км от городов – можно взять до 8 млн. р.

- За пределами Москвы и 40 км от МКАД, регионы местонахождения офисов БЖФ – взять под залог кредит можно до 5 млн. р.

- кредитование по 2-м документам (справка о доходах запрашивается в отдельных случаях);

- отчитываться банку о потраченных деньгах не придется;

- можно досрочно погасить обязательство уже с первого месяца.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

Кредиты с залогом можно разделить на нецелевые и целевые. Последние выдаются на такие связанные с предпринимательством нужды:

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

Этапы выдачи кредита ИП под залог недвижимости

Этап 1. Заполнение анкеты.

На этом этапе проверяются сведения физического лица на наличие обязательств по исполнительным судебным производствам и прочим долгам. Анкеты разрабатываются и утверждаются каждым банком индивидуально, но есть общие обязательные сведения и условия. Они утверждены ЦБ. Для того, чтобы получить средства под залог недвижимости предприниматель должен соответствовать следующим критериям: возраст – от 23 до 60 (на момент окончания срока кредитования), ИП зарегистрировано на территории России, отсутствие просрочек по взносам, налогам и платежам в фонды, бизнес не может быть убыточным на протяжении последних четырех кварталов.

Этап 2. Сбор документов по залоговому имуществу.

Если здание или производственная база имеют большие площади, они являются привлекательным объектом залога. Под новые объекты недвижимости быстрее дают деньги, под пониженный процент и на длительный срок.

- свидетельство на собственность,

- договор приобретения,

- подтверждающие отсутствие обременения;

- справка из ЖЭУ или домовая книга.

На принятие в качестве обеспечения по займу квартиры или дома будут оцениваться следующие факторы: единоличная или долевая собственность (в этом случае супруг или родственник обязательно выступает созаемщиком). В доме или квартире не должно быть доли несовершеннолетнего ребенка и он не может быть там прописан. Здания и базы – гарантия возврата долга. Размер ежемесячных платежей определяется на основании бухгалтерских и налоговых документов. Сведения предоставляются за последние четыре квартала. Анализируется годовой цикл предприятия ИП: бизнес-план, управленческий баланс, налоговая отчетность (декларации по УСН, ЕНВД, НДС), книга доходов и расходов, оборотно-сальдовые ведомости по всем счетам или выписки по их движению и прочие документы.

Этап 3. Выбор вида кредитования.

Целевой – выдается на согласованные с банком сделки (покупка товара, недвижимости, автотранспорта, финансирование бизнес-плана). Расходование денежных средств кредитор будет контролировать. Цель сделки придется подтверждать документально.

Нецелевой – выдается с формулировкой «на развитие бизнеса». Подтверждать расходы не потребуется. Поскольку банк может напрямую контролировать расходование целевого кредита, сумма по нему значительно больше, чем по нецелевому. Это плюс. Минус состоит в постоянном контроле и необходимости отчитываться за каждый шаг.

Этап 4. Решение о выдаче и сроки займа для ИП.

Этап 5. Заключение договора, перечисление денег.

Обязательным условием этого этапа являются: открытие расчетного счета в банке, выдавшем кредит. Оборот по этому счету должен быть не менее 80 процентов от общего оборота фирмы. В течении всего периода действия договора кредитор обязан соблюдать условия о денежном потоке. В случае их нарушения заимодавец вправе увеличить процентную ставку или потребовать досрочное погашение. Так же не безопасно делать покупки для личного пользования в магазинах с помощью потребительских кредитов. Ведь при определении ссудной нагрузки учитывался все предполагаемые поступления и затраты.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

Те, кто собирается «с нуля» начать собственный бизнес, стакиваются с похожими проблемами. Как правило, банки выдают целевые кредиты предпринимателям, при условии их работы на рынке от полугода и более и исключительно под залог ликвидного имущества (автомобиля, квартиры, оборудования и т.п.). Кредиты без обеспечения выдаются владельцам малого бизнеса только после проверки их деловой репутации и на довольно скромные суммы.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

Трать, как хочешь

Кредит в залог квартиры имеет неоспоримое преимущество, заключающееся в том, что банки, как правило, не контролируют, на что заёмщик потратит полученную им ссуду. Им всё равно, будет ли он строить загородный дом, покупать новую квартиру или развивать собственный бизнес. Правда, если планируется приобретение квартиры, следует учесть то, что обычно ставки по таким кредитам несколько выше, чем ставки по стандартным ипотечным займам (в среднем, на 1%). Но, зато, они могут быть выданы на большие сроки (до 20 лет), чем кредит без залогового обеспечения (максимум – 5-6 лет).

Кредит в залог квартиры имеет неоспоримое преимущество, заключающееся в том, что банки, как правило, не контролируют, на что заёмщик потратит полученную им ссуду. Им всё равно, будет ли он строить загородный дом, покупать новую квартиру или развивать собственный бизнес. Правда, если планируется приобретение квартиры, следует учесть то, что обычно ставки по таким кредитам несколько выше, чем ставки по стандартным ипотечным займам (в среднем, на 1%). Но, зато, они могут быть выданы на большие сроки (до 20 лет), чем кредит без залогового обеспечения (максимум – 5-6 лет).

Как правило, финансисты выдают в кредит не более 75-80% рыночной стоимости квартиры. Другими словами, имея жильё, стоящее $100 тыс., можно рассчитывать на ссуду в $75 – 80 тыс., которую можно расходовать на любые цели. Платить за такой кредит придётся немало. Например, при получении кредита на 20 лет и ставке 14%, сумма ежемесячных платежей составит около $800. Кроме того, некоторые банки ограничивают сумму кредита до $200 тыс. Но, зато, когда оформляется ипотека по залог имеющегося жилья, в большинстве случаев можно обойтись без начального взноса. Найти кредит на покупку недвижимости при других условиях – практически нереально.

Те, кто собирается «с нуля» начать собственный бизнес, стакиваются с похожими проблемами. Как правило, банки выдают целевые кредиты предпринимателям, при условии их работы на рынке от полугода и более и исключительно под залог ликвидного имущества (автомобиля, квартиры, оборудования и т.п.). Кредиты без обеспечения выдаются владельцам малого бизнеса только после проверки их деловой репутации и на довольно скромные суммы.

На какие цели лучше брать кредит?

При наличии залогового имущества оформить кредит не так уж сложно, какая ситуация бы не сложилась на финансовом рынке. Гораздо сложнее выбрать способ, которым можно заставить работать «застывшие» в недвижимости деньги, а именно – правильно выбрать объект для инвестиций. Лучшим таким объектом сегодня является вторичное жильё. Это особенно актуально в случаях, когда не получается оформить ипотеку без начального взноса, либо банк выдвигает чрезмерные требования (завышенные ставки, множество поручителей и пр.).

Ссуда под залог квартиры может стать хорошим выходом в том случае, когда не необходимо приобрести жильё, на которое не удаётся взять традиционный ипотечный кредит, например, на загородный дом или жильё в старом доме. Ещё одним неплохим способом может стать покупка автомобиля, которую при условии того, что кредит будет получен под залог жилища, можно будет осуществить, не выплачивая начальный взнос и страховку. В любом случае следует учитывать то, что по кредиту, взятому на 20 лет, средняя переплата составит около 140 – 150%.

Берут, но далеко не всё

Отправляясь оформлять заявку на кредит, следует в первую очередь узнать, какую недвижимость соглашается брать в залог выбранный банк. Сегодня банки стали очень разборчивыми. Чтобы не иметь проблем при продаже залогового имущества, некоторые из них ограничивают даже такие условия, как её расположение, например, расстояние от центра города, от берега моря (для курортных городов) и т.п.

Особенно не любят банки квартиры в домах старой постройки, в первую очередь, так называемые «хрущёвки». От того, в какую сумму будет оценена квартира банком или сотрудничающей с ним компанией, зависит максимально возможная сумма кредита, поэтому следует тщательно выбирать кредитора и по этому параметру.

Подытожив, можно сказать, что такой кредит не так дорог, как большинство других кредитов и под него можно получить значительную сумму, но при этом остаётся риск потерять своё жилище. Тем не менее, если заёмщик имеет стабильный и высокий доход, такой кредит может значительно расширить его возможности.

КРЕДИТ НА АВТОМОБИЛЬ ПОД ЗАЛОГ НЕДВИЖИМОСТИ

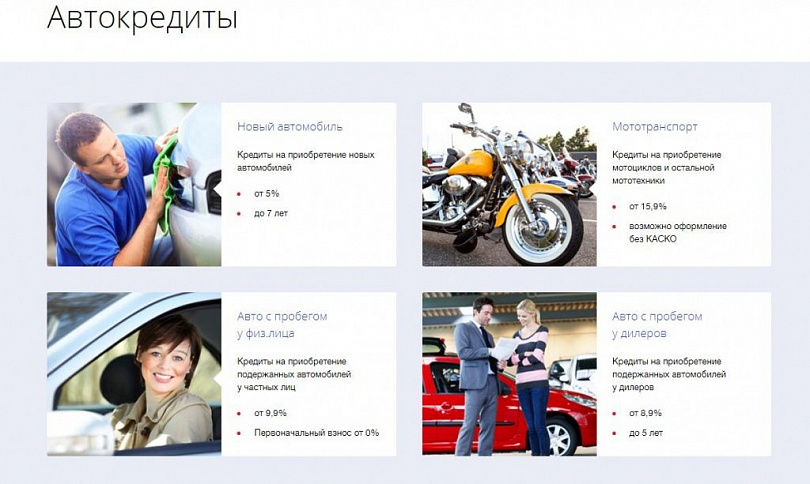

Все виды автокредита достойны внимания и серьезного рассмотрения при необходимости покупки машины с участием заемных средств. Их оформлением занимаются как сами банки, так и сотрудничающие с ними дилеры машин. Узнать об этом аспекте кредитования и его общих условиях можно непосредственно в выбранной банковской организации или же на ее официальном сайте перед оформлением займа.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Лучший кредит на авто в РФ: условия, список банковских организаций и принципы оформления

Покупка машины с использованием заемных средств – довольно-таки распространенное явление в современной России. Сложность экономической обстановки и маленькие зарплаты, по сравнению с теми же европейскими, не оставляют для граждан выхода и просто вынуждают оформлять автокредит.

На сегодняшний день более четырехсот банковских организаций в нашей стране занимаются автокредитованием. В каких-то из них более мягкие условия, но большая процентная ставка, в других – обратная ситуация. Из-за этого выбор лучшей программы автокредитования часто доставляет неудобства, проблемы и разного рода трудности россиянам.

В сегодняшнем материале наш ресурс решил рассмотреть наилучшие предложения российских банков в плане выдачи кредитов на авто. Проанализировав сотни официальных источников, тысячи отзывов людей и массивы другой информации, команда сайта сумела максимально достоверно описать актуальную на данный момент ситуацию в сфере автокредитования. Подробно о лучшем кредите на авто в РФ, среднестатистических условиях его предоставления, нюансах оформления и других особенностях резюмированной темы читайте в приведенной ниже статье.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Ещё один нюанс: банки – не единственные учреждения, которые берут жильё в залог. Этим занимаются и МФО : требования к объектам обеспечения там более мягкие, но и ставки совсем другие.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

1. Кредит под залог недвижимости: особенности, преимущества, недостатки

У человека, которому нужна определённая сумма денег, всегда есть выбор – долго и нудно копить либо взять кредит и получить то, что хочешь прямо сейчас . Второй вариант экономит время, но обходится дороже. Верно и то, что далеко не все умеют копить, скрупулёзно и регулярно откладывая свободные средства на банковский счёт или в кубышку.

Поэтому многие предпочитают занять у банка. А поскольку финансовые компании – учреждения серьёзные, они не любят рисковать своими деньгами почём зря. Им нужны гарантии, что средства вернутся вовремя и с процентами . Банки поверят вам более охотно, если вы предоставите им что-то ценное в качестве залога – например, недвижимое имущество .

Получение средств под залог недвижимости – разновидность ипотечного кредита . В качестве обеспечения принимают квартиры , дома , земельные участки , дачи . Главное условие – имущество должно быть ликвидным .

Оба участника соглашения остаются в выигрыше. Заёмщик получает выгодные условия кредита и сам кредит , банк – уверенность в выплате долга . Как правило, займ под залог недвижимости берётся на более длительные сроки (7-20 лет ), чем обычный потребительский кредит (1-5 лет ).

Вы имеете право оформлять в залог только ту недвижимость, которая находится у вас в собственности. Этот факт нужно подтвердить документально.

На весь срок кредитования на объект залога накладывается обременение . Вы не вправе продавать его, дарить, обменивать. Но, например, сдавать в аренду или прописывать на жилплощади новых жильцов разрешено. Правда, только после уведомления об этом банка .

Пример

Наталья возжелала взять кредит на строительство дома в пригороде под залог своей городской квартиры. Однако в банке, в который она обратилась, заметили, что на жилплощади прописана несовершеннолетняя дочь Натальи.

Результат – отказ в выдаче кредита. На вопрос «почему? » сотрудники ответили, что в случае, если дело дойдёт до суда, выписать из квартиры несовершеннолетнего ребёнка будет непросто. А кому нужна квартира с прописанным в ней жильцом?

- состояние дома – жильё не должно быть аварийным, ветхим, предназначенным к сносу;

- статус дома – если это памятник архитектуры, оформлять квартиру в залог не разрешат;

- перепланировки – квартиры с незаконными перепланировками в залог не берут;

- этажность – некоторые банки не хотят брать под обеспечение квартиры на последних этажах высотных домов;

- состояние жилья – недвижимость должна быть пригодна к проживанию в ней;

- обременение – недвижимость не должна находиться в обременении.

Сразу рассчитывайте, что кредит, соответствующий полной рыночной стоимости жилья, вы не получите. Дадут лишь 50-70% от этой суммы.

Ещё один нюанс: банки – не единственные учреждения, которые берут жильё в залог. Этим занимаются и МФО : требования к объектам обеспечения там более мягкие, но и ставки совсем другие.

- много денег (до 30 млн и более);

- длительные сроки кредитования – до 20 лет;

- право на владение объектом остаётся за хозяином;

- относительно большой выбор банков и кредитных программ.

Минусов тоже хватает, и главный из них – риск потерять жильё в случае, если возникнут трудности с выплатой долга. На просроченные платежи без промедления налагаются штрафы и пени. Если деньги перестают поступать в банк, долг разрастается, как снежный ком.

При этом сам клиент тоже должен соответствовать требованиям банка – быть старше 21 года и младше пенсионного возраста, иметь официальное трудоустройство, стабильный доход и постоянную регистрацию в регионе оформления кредита.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Одним словом, такое решение сложно назвать выгодным. Есть способ занять у банка денег – это получить кредит под залог какого-нибудь имущества. Самым желанным залогом для банков является недвижимость, принадлежащая на праве собственности заемщику. В таблице можно видеть, где и по каким ставкам дают кредиты под залог недвижимости:

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Банки, которые дают кредит под залог квартиры

Многие финансовые учреждения России готовы предоставить физическим лицам займы с обеспечением. Такой вариант кредитования сопровождается минимальным размером переплаты и большими суммами, что выгодно для клиентов. Кроме финансовых организаций, оформлять залоговые займы можно в банках-ломбардах (Метробанк) и у частных инвесторов. Условия отличаются у каждого кредитора. Ниже представлены некоторые банки, которые дают кредит под залог квартиры и базовые параметры сделок.

ВТБ 24

Среди многочисленных финансовых учреждений ВТБ 24 является вторым по величине активов на территории России. Многочисленные клиенты ВТБ банка доверяют этой организации и пользуются ее продуктами. При наличии обеспечения получить ссуду россияне могут на любые свои цели. Рассматривается собственность клиента или близких родственников (супруги, родители). Во втором случае оформляют поручительство.

Под залог недвижимости в ВТБ 24 россияне могут получить деньги на привлекательных условиях. Размер ссуды рассчитывается после оценки объекта, но не превышает 15 миллионов рублей. Переплата в год по договору кредитования составит 14,6%. Важно, чтобы закладываемым имуществом был стандартный объект в многоквартирном доме. Квартира должна находиться строго в черте города по месту расположения филиала банка.

Альфа Банк

Еще одним финансовым учреждением, крупнейшим на территории России, является Альфа-Банк. Здесь у граждан есть возможность получать деньги на любые нужды, не подтверждая их целевого использования. Требования к самим клиентам и обеспечению сделки стандартные. Шансы повышаются у тех, кто владеет жилым объектом на территории Москвы. Размер займа рассчитывается индивидуально (зависит от оценки залогового объекта), составляет 2,5-60 миллионов рублей.

Выдается кредит под залог недвижимости в Альфа Банке на срок 5-25 лет. Ставка зависит от параметров сделки. На нее влияет размер кредита, валюта (национальная или зарубежная), наличие личного страхования и прочее. Если заем выдан в рублях, то процентная ставка составит 20,3-21,6% годовых. Сделки в валюте заключаются под 9% годовых. Отсутствие добровольного личного страхования увеличивает переплату на 3% в год. Если заемщик не представит справку о доходах, то ставку повышают на 0,5%.

Сбербанк

Одним из самых выгодных для россиян является предложение от ПАО «Сбербанк России». Программа кредитования с обеспечением в этом банке предусматривает невысокую ставку, отсутствие первоначального взноса, длительный срок. Получить кредит под залог квартиры в Сбербанке россияне могут без комиссий. Целевое использование заемных денежных средств подтверждать не нужно. Погашение долга производится аннуитетными платежами каждый месяц. При желании можно погасить долг заранее без дополнительных комиссий.

- переплата – от 14% в год;

- ссуда выдается сроком до 20 лет;

- размер займа – не более 10 миллионов;

- первоначальный взнос необязателен.

Газпромбанк

Еще одна крупнейшая финансовая организация России, где можно получить крупный заем с обеспечением – Газпромбанк. Самые выгодные условия банк предлагает уже имеющимся клиентам. Кредит под залог недвижимости в Газпромбанке выдается без необходимости подтверждения целевого использования средств. Размер ссуды – минимум 30% от стоимости закладываемого объекта. После оценки недвижимости банк озвучивает сумму займа – не более 30 миллионов рублей. Размер переплаты в каждом случае рассчитывается индивидуально – от 11,75% годовых. Договор оформляется на срок не дольше 15 лет.

Банк Москвы

Если получить деньги нужно без подтверждения целевого использования (на ремонт, на развитие бизнеса, строительство и прочее), то в этом банковском учреждении есть программа нецелевого кредитования. В кредит под залог недвижимости в Банке Москвы можно получить от 490 тысяч рублей. Договор оформляется в национальной или зарубежной валюте. Погашение долга производится равными платежами ежемесячно. Заранее расплатиться с кредитом клиент может в любое время без начисления пени и штрафов.

Чтобы получить ссуду, потенциальный клиент должен подать заявление в ближайшем офисе. Сделка оформляется после оценки объекта на срок 3-25 лет. На момент закрытия договора возраст клиента не должен превышать 60 лет. Размер переплаты зависит от валюты: 12,75-13,35% годовых – рубли, 10,2-10,8 – евро/доллары. Финансовая организация не требует подтверждения доходов, но клиент должен предоставить копию трудовой, где отражен стаж от 3 лет. Значительно увеличивает переплату отсутствие личного страхования заемщика.

Райффайзенбанк

Предложение Райффайзенбанка отличается тем, что получить залоговый кредит здесь могут как россияне, так и иностранцы в возрасте от 23 лет. Если заявитель не является резидентом Российской Федерации, то он обязательно должен подтвердить свою платежеспособность и легальное пребывание на территории страны. Получить кредит под залог недвижимости в Райффайзенбанке можно по нескольким программам.

Срок кредитования по условиям данной финансовой организации может достигать 15-25 лет. Банк оценивает недвижимый объект, после чего озвучивает максимальный размер ссуды, но не более 26 миллионов рублей (не более 60% по программе нецелевого кредитования и до 85% при целевом использовании средств на покупку жилья). Процентная ставка Райффайзенбанка – 14,7-17,5% в год. На нее влияет пакет предоставленных бумаг, наличие личного страхования, срок, сумма и прочие параметры сделки.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

• Гражданство РФ;• Возраст от 21 до 65 лет (иногда от 23 до 60 лет);• Постоянный источник дохода;• Стаж на последнем месте работы от 3 месяцев, общий стаж – не менее 6-12 месяцев;• Отсутствие финансовых обязательств;

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Рейтинг лучших предложений банков по кредитам наличными под залог недвижимости

Используя залог недвижимости при оформлении кредита наличными, появляется возможность получить достаточно крупную сумму заемных денежных средств на долгий срок. Таким образом, посредством данного продукта можно решить значимые финансовые проблемы, вплоть до приобретения квартиры.

С учетом того, что этот тип кредитования предусматривает крупные суммы и долгие сроки, даже, казалось бы, незначительная разница процентной ставки в 0,5% годовых приводит к весомой разнице в объеме переплаты в конечном итоге.

ТОП-10 самых выгодных кредитов под залог недвижимости

Для составления рейтинга были взяты только крупные российские банки с достаточно большой филиальной сетью. Это позволяет выбрать наиболее подходящее предложение практически всем жителям России.

Что касается процентных ставок, то учитывались только те, которые используются для кредитов в валюте – рубли. Также в рейтинге указана минимальная комиссия за использование заемных средств, с учетом всех клиентских сегментов (зарплатники, заемщики, вкладчики, бюджетники и т.п.

Как видно из рейтинга данные программы кредитования действительно предназначены исключительно для решения крупных финансовых проблем, так как в основном, минимальная сумма займа составляет 300-500 тыс. рублей. Также в большинстве банков предлагается оформить ссуду на срок до 15 лет.

Это позволяет сделать меньшим по объему, и более комфортным ежемесячный платеж, а в случае незапланированных финансовых поступлений можно досрочно погасить кредит, тем самым значительно сэкономив на переплате. Ведь проценты будут пересчитаны за фактическое время использования заемных средств.

Стоит также отметить, что в большинстве банков минимальный срок оформления этой ссуды составляет 3 года, хотя досрочное погашение доступно в любое время.

Неоспоримым лидером является Абсолют Банк, который предлагает процентную ставку от 14,75% годовых. Помимо ограничения максимальной суммы кредита в 15 млн. рублей, заемщик не сможет оформить в долг больше, чем 70% рыночной стоимости предлагаемой в залог недвижимости. Вариант погашения долга доступен только один – равными аннуитетными платежами, которые вносятся ежемесячно.

В обеих кредитных организациях максимальная сумма займа имеет ограничение не только в денежном эквиваленте, но и от оценочной стоимости залогового имущества. Получить в долг можно не более 60% от цены недвижимости.

Также одинаковым условием является вариант выплаты – погашение производится ежемесячными равными (аннуитетными) платежами. Поэтому их расположение по разным местам рейтинга является исключительно формальностью.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Если же средство передвижения приобретается по потребительскому кредиту, вся ответственность ложится на покупателя. В случае потери автомобиля в результате мошенничества, кредит придется выплачивать до конца.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Банки дающие автокредит на подержанный автомобиль: помощь в выборе

В последнее время личный автомобиль – скорее необходимость, чем предмет роскоши. Однако цены в автосалонах не всегда позволяют нашим соотечественникам стать обладателями железного коня. Выходом из такой ситуации может стать приобретение подержанной машины. О том, как и где можно получить автокредит на поддержанный автомобиль, сегодня и пойдет речь.

Можно ли взять автокредит на подержанный автомобиль?

Автокредитование является отличным способом приобретения автомобиля в кратчайшие сроки. Однако купить в кредит можно далеко не каждое транспортное средство, ведь финансовые учреждения выдвигают достаточно жесткие требования к подержанным авто:

- возраст: до 10 лет для иномарок, до 5 лет – для отечественных автомобилей;

- стоимость: не выше установленного кредитором лимита;

- вес: не больше 3,5 тонн;

- пробег: до 100 тысяч километров для иномарок, до 50 тысяч километров для отечественных автомобилей;

- страхование: полис КАСКО.

- возраст: от 21 года;

- стаж: от 1 года;

- стаж на текущем месте работы: от полугода (в некоторых случаях от 3 месяцев);

- гражданство: РФ;

- кредитный рейтинг: положительный.

Как показывает практика, многие банки охотнее принимают положительные решения по заявкам от опытных водителей с водительским стажем от 10 лет. Наиболее часто отказы получают клиенты с минимальным опытом вождения и пенсионеры.

- небольшую сумму кредита;

- большой ассортимент автомобилей как иностранного, так и отечественного производства;

- относительно низкая процентная ставка.

Однако без минусов обойтись не получится. Приобретение автомобиля у частных лиц может обернуться проблемами с ГИБДД и изъятием транспорта, если у машины будет обнаружено криминальное прошлое. В то же время, покупка автомобиля в салоне безопасна с юридической точки зрения, однако финансово затратна: все расходы на содержание и ремонт автомобиля всегда включаются в итоговую стоимость.

Какие есть способы приобретения б/у автомобилей в кредит?

- оформление стандартного автокредита (приобретение ТС через автосалон, где все объекты продажи проходят проверку на техническую исправность и юридическую прозрачность; сумма первоначального взноса от 10 процентов);

- приобретение автомобиля по кредитной программе без первоначального взноса (условия менее выгодны по сравнению со стандартной программой кредитования, однако уплата первого взноса не требуется);

- приобретение ТС по беспроцентному автокредиту (на условиях коммерческой рассрочки: основную сумму кредита выплачивает банк-партнер автосалона, а клиент впоследствии погашает задолженность перед банком без переплаты процентов; срок возврата долга не превышает 6-24 месяцев);

- перекупка задолженности по автокредиту (машина приобретается вместе с задолженностью по кредиту у неплатежеспособного клиента банка);

- оформление потребительского кредита (высока вероятность отказа; менее выгодные условия по сравнению с программами автокредитования).

Возможен ли автокредит без КАСКО на подержанные автомобили?

Оформление полиса КАСКО на год обходится владельцу авто примерно в 10 процентов от стоимости автомобиля, что составляет достаточно серьезную сумму для большинства россиян. Однако подобное страхование является обязательным условием предоставления автокредита в большинстве случаев.

Приобретение подержанного автомобиля в кредит без первоначального взноса – весьма трудоемкий процесс: многие кредитные учреждения выдвигают внесение первоначального платежа в качестве одного из основных требований кредитования. Однако некоторые учреждения активно используют данную программу, но при этом нивелируют повышенные риски невозврата за счет других условий кредитования: повышенной ставки, сниженной суммы кредита или ужесточенных требований к заемщику и автомобилю.

- независимый рейтинг;

- реальные отзывы клиентов;

- срок работы;

- наличие филиалов в нужном регионе;

- условия кредитования.

Оказать существенную помощь в поиске подходящего финансового учреждения могут специализированные сервисы сравнения (например, «Банки.ру»).

Кроме того, многие автосалоны и банки регулярно проводят совместные акции, позволяющие сэкономить несколько тысяч (а иногда десятков, и даже сотен тысяч) рублей на пониженной процентной ставке.

- общегражданского паспорта;

- водительского удостоверения (или иного документа, удостоверяющего личность);

- справки о доходах по форме 2-НДФЛ;

- копии трудовой книжки.

Как правило, на обработку заявки и проверку предоставленной документации банку может потребоваться от нескольких часов до нескольких дней. После оглашения положительного решения по заявке у заемщика есть от одного до трех месяцев на поиск подходящего автомобиля.

После того, как кредит будет одобрен, заемщик может отправляться к продавцу (в данном случае к автосалону или дилерскому центру) для заключения договора купли-продажи.

В настоящий момент подавляющее большинство автосалонов состоит в партнерстве с финансовыми учреждениями, поэтому процедуры оформления кредита и заключения договора существенно упрощаются.

- итоговую процентную ставку;

- способы погашения кредита;

- условия досрочного погашения;

- санкции за нарушение условий договора;

- возможность одностороннего изменения условий договора.

Какие банки дают автокредит на подержанный автомобиль: обзор 3 лучших предложений

- ставка: от 12%;

- первоначальный взнос: от 20%;

- сумма кредита: до 3 миллионов;

- срок кредитования: до 5 лет.

- ставка: от 13,49%;

- первоначальный взнос: от 10%;

- сумма кредита: до 4 миллионов;

- срок кредитования: до 6 лет.

«Совкомбанк» предлагает собственным клиентам приобрести подержанный автомобиль по программе автокредитования на следующих условиях:

- ставка: от 19,9%;

- первоначальный взнос: от 30%;

- сумма кредита: до 2 миллионов;

- срок кредитования: до 5 лет.

Отзывы тех, кто брал автокредит на подержанный автомобиль

Как показывает практика, большая часть владельцев подержанных автомобилей довольна возможностью приобретения собственного «железного коня» в кратчайшие сроки. Однако в большинстве случаев переплата по кредиту достаточно существенна. И при стандартных ставках составляет 60-100 процентов от стоимости автомобиля. Кроме того, поддержанные машины зачастую требуют дополнительных вложений в виде реставрации или полной замены деталей, что также может добавить около 30 процентов стоимости авто.

Приобретение подержанного автомобиля и с рук, и в салоне связано с определенными преимуществами и недостатками. К примеру, покупка «салонного» автомобиля гарантирует:

- юридическую чистоту сделки;

- техническую исправность ТС;

- более высокую вероятность одобрения заявки на кредит.

При этом стоимость такого автомобиля в большинстве случаев будет существенно превышать цену такой же машины, купленной у частного лица.

В связи с этим следует сделать вывод о том, что чуть более высокая цена (с разницей в 5-10 процентов) «салонных» автомобилей оправдывается гарантиями безопасности проведения сделки и полной исправности автомобиля. Впрочем, если частный продавец вам хорошо знаком и не вызывает подозрений в собственной честности, то в данном случае высока вероятность приобрести действительно качественный автомобиль по достаточно низкой цене без переплат за «салонные» услуги.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

В настоящее время кредиты на приобретение крупных покупок становятся не только все более популярными, но и более доступными. Заем можно оформить на бытовую технику, на дорогую одежду, на недвижимость, на бизнес и на транспортные средства.

В последнем случае предусматривается кредитование на новые автомобили и на бывшие в употреблении. В данной статье можно изучить вопрос, как взять автокредит на подержанный автомобиль.

В последнее время данная форма кредитования становится все более популярной, так как позволяет приобрести авто с пробегом на максимально выгодных условиях.

Если серьезно подойти к решению данного вопроса, за приемлемую сумму можно приобрести б/у модель престижного класса и в идеальной комплектации.

Мало у кого найдется полная сумма на приобретение такого авто, потому возможность оформление покупки в кредит является оптимальным вариантом.

Приобрести подержанное авто в кредит можно двумя способами – на рынке или в автосалоне. Покупка транспортного средства в салоне сопровождается следующими преимуществами:

- Намного проще и легче оформляются кредиты.

- Минимальное количество рисков, связанных с приобретением аварийных авто и средств передвижение с поддельными документами.

- Сниженные процентные ставки, если салон является официальным партнером банка.

Многие предпочитают сотрудничать именно с автомобильными салонами по причине полной безопасности. Любая подобная организация дорожит своей репутацией, каждое авто очень тщательно проверяется.

Существенным недостатком данной формы приобретения является не только серьезный риск, но также небольшое количество банков, готовых предоставить кредит на авто «с рук». Причина такого недоверия заключается, как раз в этих рисках.

Вот несколько основных причин, по которым банки не очень охотно кредитуют покупку транспортного средства на авторынке:

- сложности с оценкой реальной стоимости машины, здесь требуется помощь квалифицированного профессионала;

- возникают некоторые сложности с таким моментом, как страхование. Ведущие страховые компании предпочитают оформлять авто, бывшие в эксплуатации не более 7 лет. При этом залоговое имущество также должно быть застрахованным;

- сложности с перечислением средств на счета частных продавцов.

Все это говорит о том, что намного быстрее и надежнее будет приобрести авто в кредит через официальный салон. После того, как был подобран вариант приобретения авто, можно заняться изучением банковских предложений.

Это непосредственно сам «автокредит», а также потребительский кредит, то есть заем на любые цели. Оба варианта характеризуются, как своими преимуществами, так и недостатками.

Самые выгодные предложения по автокредиту можно выдают многие финансовые учреждения. Чтобы определиться с выбором стоит изучить информацию, какие банки дают автокредит на подержанный автомобиль:

Сбербанк. Предоставляет кредит на приобретение подержанных авто сроком до 10 лет, а если это транспортное средство от российских производителей, то до 5 лет. Основные условия банка – 15% от стоимости на первоначальный взнос и 14,5% — процентная ставка.

Сбербанк. Предоставляет кредит на приобретение подержанных авто сроком до 10 лет, а если это транспортное средство от российских производителей, то до 5 лет. Основные условия банка – 15% от стоимости на первоначальный взнос и 14,5% — процентная ставка.- ВТБ 24. Банк выдает кредиты на приобретение подержанного авто иностранного производителя под 13% годовых и выше. Минимальный первоначальный взнос составляет 15% от стоимости понравившегося авто. Особенностью кредитования данной финансовой учреждения является тот факт, что они не выдают кредиты на отечественные б/у.

- ГазПромБанк. Данное учреждение выдает автокредиты на подержанные авто, которым не более 5 лет. Ставка равна 13,5% и немного выше в год. Первоначальный взнос при автокредитовании составляет 15% от стоимости приобретаемого средства.

Это самые выгодные предложения среди российских банков, используя которые можно приобрести выбранное подержанное средство передвижения.

СберБанк. Минимальный размер кредита здесь составляет 400 тысяч рублей, а максимальный 1,5 млн. Заем выдается под 14,5%. Общий срок кредитования составляет 5 лет.

СберБанк. Минимальный размер кредита здесь составляет 400 тысяч рублей, а максимальный 1,5 млн. Заем выдается под 14,5%. Общий срок кредитования составляет 5 лет.- УралСиб. Минимальная сумма выдаваемого кредита составляет 50 000 рублей, а максимальная 600 000. Данные суммы выдаются под 22,5%, общим сроком кредитования в 5 лет.

- РосэнергоБанк. Общая сумма кредита может быть разной, но не превышает 500 000 рублей. Основная ставка равна 16%. Потребительский кредит здесь можно взять на 5 лет.

Ставки здесь немного ниже, но при этом человек сталкивается с определенными рисками, избежать которые он сможет только при наличии определенных знаний.

Но при относительно равных параметрах — срок займа и его сумма, время рассмотрения заявки, наличие счета в банке, а также объем документов, ставка по процентам на потребительский кредит на порядок выше процентов автокредита.

Общая разница между подобными вариантами кредитования, в прямой зависимости от финансового учреждения, равна 3-9% годовых. Даже если приобретается авто стоимостью, не превышающей 400 рублей, общие расходы будут серьезно различаться.

На основании данной информации у многих появится желание взять автокредит на подержанное авто, но здесь не все так просто.

Получить средства данным методом можно только через специальные торговые организации, то есть юридические лица, которые имеют расчетный счет и партнерские отношения с тем или иным банком.

Это современные дилерские автомобильные салоны, которые работают по схеме «трейд-ин» и реализуются подержанные авто. Все это предоставляет достаточно ограниченный выбор транспортных средств.

Кроме того, схема «автокредит» совершенно не рассматривает предложения от физических лиц, которые продают свои авто на рынке или на интернет-порталах.

После того как было принято решение, каким путем пойти для получения кредита, стоит перейти непосредственно к его оформлению и получению. Здесь важно внимательно изучить информацию относительно того, как оформить автокредит на подержанный автомобиль.

В первую очередь потребуется подготовить необходимый пакет документов. Особенностью автокредита на б/у авто является то, что все бумаги придется собирать и подготавливать самостоятельно.

Среди основных документов, которые потребуется подготовить для получения займа можно отметить:

- договор купли-продажи;

- технический паспорт на транспортное средство;

- страховой документ;

- справка от сотрудников оценочной компании для подтверждения рыночной стоимости авто;

- расписка об оплате первоначального взноса.

Если оформляется автокредит, придется убедиться в том, что продавец имеет личный счет для совершения безналичного расчета.

В ситуации, когда авто приобретается у частного продавца, сотрудники банка могут запросить у него такие дополнительные документы, как договор предыдущей купли-продажи, а также справка, которая будет подтверждать оплату покупки в виде автомобиля в прошлом.

Для покупки подержанного авто в кредит потребуется собрать немало документов, потому об этом придется подумать заранее. Если же нет времени и желания заниматься оформлением и сбором бумаг самостоятельно, стоит пойти путем приобретения подержанного авто через автосалон.

Все современные финансовые учреждения выдвигают примерно равные условия по предоставлению кредита, предназначенного для приобретения б/у авто. Вот самые основные из них:

Крайняя выплата по кредиту должна быть выполнена не позднее 5 лет от получения займа.

Крайняя выплата по кредиту должна быть выполнена не позднее 5 лет от получения займа.- Размер первоначального взноса не может быть меньше 10%.

- В качестве заемщика может выступать только гражданин РФ.

- Человеку, который оформляет кредит, должно быть более 21 года.

- Получить заем можно только в городе постоянной прописки заемщика.

- Трудовой стаж должен быть более года, при этом на последнем рабочем месте заемщик должен отработать не менее полугода. Это не обязательное требование, но, если оно отсутствуют, процентные ставки по кредиту становятся больше.

Важное условие касается мужчин – в процессе получения кредита он должен представить свой военный билет или специальный документ, который будет свидетельствовать о том, что за время выплаты кредита он уйдет на службу.

Не менее серьезные требования предъявляют банки и к самим автомобилям. Транспортное средство обязательно должно пройти технический осмотр, а также важен срок его эксплуатации, который должен быть не более 5 лет для отечественного авто и 7-10 лет для иностранных марок. Более старые машины приобрести нельзя.

Если автомобиль приобретается по автокредиту через салон, он будет тщательно проверен на предмет угона, подделки документов, будет тщательно проверено общее техническое состояние автомобиля.

Если же средство передвижения приобретается по потребительскому кредиту, вся ответственность ложится на покупателя. В случае потери автомобиля в результате мошенничества, кредит придется выплачивать до конца.

Стоимость транспортных средств, которые берутся через салоны немного выше, но при этом нет риска быть обманутым! Кроме того, салон берет на себя решение всех бюрократических вопросов.

Банки намного более охотно выдают кредиты на совершение подобных операций, более того, есть шансы получить средства по сниженным процентным ставкам.

Если после оценки и взвешивания всех за и против было принято определенное решение, как и где оформить кредит на подержанное авто, нужно приступать непосредственно к оформлению.

Осуществляется тщательный выбор подходящего транспортного средства.

Осуществляется тщательный выбор подходящего транспортного средства.- Изучаются требования выбранного финансового учреждения.

- Подаются документы в кредитную организацию. Речь идет о паспорте, документах на авто, если есть возможность, желательно взять 2 справки НДФЛ.

- Справка о стоимости авто, которая выдается в специальной оценочной организации.

- Если было получено одобрение, потребуется получить страховку и произвести оформление договора купли-продажи.

- Денежные средства изначально поступают на счет заемщика и после этого перечисляются на счет человека или салона, продающего транспортное средство.

- Машина передается в владение новому собственнику.

Приобрести подержанное авто в кредит не так у просто, но очень выгодно и целесообразно. Такое приобретение обычно полностью оправдывает себя уже через 2-3 года.

В случае же с приобретением нового авто такой выгоды нет, так как через два года любая марка автомобиля серьезно снижается по стоимости, что и является основанием для его приобретения в качестве подержанного.

Приобретение подержанного автомобиля в кредит характеризуется большим количеством преимуществ. Это идеальная возможность приобрести машину по достаточно выгодной стоимости.

Покупка транспортного средства в салоне позволяет сэкономить время и предотвратить риски, а покупка авто у частного продавца часто сопровождается такими бонусами, как чехлы и шины, идущие в комплекте с авто. Выбор в любом случае за покупателем!

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

В случае, если условия, предоставляемые заемщику, его устраивают, то оформляется уже сам договор. В нем указываются условия сдачи паспорта ТС в залог, а также получения займа. После оформления договора, деньги можно будет забрать. Как правило, сумма залога соответствует оценочной стоимости машины. Организаций, выдающих займы по данной схеме, сегодня довольно много.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Требования к заёмщику

Невзирая на некоторые особенности при оформлении кредитного продукта, требования к потенциальным клиентам стандартные и практически не отличаются от автокредитования или получения потребительских займов.

Рассмотрим условия подробнее:

Рассмотрим условия подробнее:

- возраст соискателя – от 21 до 65 лет (возможны некоторые расхождения в отдельных банках);

- наличие основного гражданского документа РФ;

- постоянная либо временная прописка;

- проживание в регионе присутствия отделения банка (Москва, Челябинск, Волгоград и т.д.);

- трудоустройство (при наличии залога некоторые банки не требуют предоставления подтверждающие документы);

- наличие автомашины в собственности (имеются исключения);

- согласие супруга/супруги.

Как уже было сказано, это стандартные требования к клиентам, однако любое кредитно-финансовое учреждение вправе выдвигать собственные условия, поэтому перед подачей заявления следует внимательно изучить основные нюансы, относящиеся к личности заёмщика.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Отдать дом в залог – не единственный способ занять денег у банка. Если вам не хватает на личные цели относительно немного – до 300-500 тыс. руб. и деньги нужны срочно, нет смысла ввязываться в залоговое кредитование. Проще оформить кредитную карту или обычный потребительский кредит.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Где оформить залог дома под кредит

Отдать дом в залог – не единственный способ занять денег у банка. Если вам не хватает на личные цели относительно немного – до 300-500 тыс. руб. и деньги нужны срочно, нет смысла ввязываться в залоговое кредитование. Проще оформить кредитную карту или обычный потребительский кредит.

В нашем обзоре – не только банки, работающие с недвижимостью в качестве обеспечения, но и компании, выдающие кредитные карты и обычные кредиты быстро и на выгодных для клиента условиях.

1) Совкомбанк

Совкомбанк – выгодные кредиты под залог квартиры, дома, земельного участка. Льготные условия для пенсионеров и зарплатных клиентов. Если у вас есть счёт в этом банке, подтверждать доходы при оформлении залога не обязательно.

Ставки под залог недвижимости – от 18,9%. Сумма – от 300 000 до 30 млн. (но не больше 60% от стоимости жилья). Сроки – до 10 лет. Объект должен находиться в зоне действия продукта. Возраст заёмщика – от 20 до 85 лет.

2) ВТБ Банк Москвы

ВТБ Банк Москвы – кредит до 3 млн по ставке от 13,9% годовых. Специальные условия кредитования для зарплатных клиентов, работающих пенсионеров, работников сферы здравоохранения, образования, сотрудников силовых структур. Максимальный срок кредитования – 36 месяцев.

Оформляйте заявку на кредит в режиме онлайн и получайте решение от банка через 15 минут. Если ответ положительный, вам останется только прийти в банк с документами и подписать договор.

3) Тинькофф Банк

Тинькофф Банк работает без очередей, выходных, перерывов и задержек. Все операции здесь проводятся в удалённом режиме – по телефону или через интернет. В колл-центре работает несколько тысяч операторов, поэтому клиентам не приходится ждать ответа больше 1-2 минут.

Если срочно нужны деньги на личные нужды, оформите кредитку «Платинум» с лимитом 300 000 рублей и пользуйтесь ей на льготных условиях. 55 дней с момента получения карты проценты снимать не будут. Оформление и доставка на дом или в офис – бесплатно.

4) Альфа-Банк

Альфа-Банк предлагает клиентам обычные потребительские кредиты и кредитные карты на сумму до 300, 500, 750 тыс. или даже 1 млн рублей. Льготный период – от 60 до 100 дней без начисления процентов за покупки и снятие средств.

Оформление карты – в отделениях банка и через интернет. Заполнение заявки – 5-10 минут, ответ сразу. При положительном решении остаётся только забрать кредитку в ближайшем отделении банка. Удобные способы погашения долга – 20 000 банкоматов на территории РФ, широкая сеть филиалов, работающих до 21.00, удобный интернет-банкинг и мобильное приложение.

5) Ренессанс Кредит

За выпуск и обслуживание кредиток «Ренессанс» денег не берёт. Заполнить заявку на сайте – дело 5 минут, ответ приходит в течение дня. Если он положительный – забирайте карту и пользуйтесь.

Перед тем, как определиться, к какому кредитору следует обращаться – необходимо оценить свои возможности как можно реально. Кредит под залог недвижимости – дело серьезное. Это очень большие суммы и длительные сроки погашения. Определитесь с тем, какую сумму займа сможете погашать в течение 10-20 лет, оцените перспективы своей платежеспособности.

На рынке кредитования многие кредиторы предлагают нецелевой кредит под залог недвижимости. Чтобы определиться с выгодными условиями – обратите внимание на процентную ставку, страховку, возможность досрочного погашения долга без штрафов, а также все возможные комиссии, связанные с обслуживанием кредита.

Ипотечных программ в банке – множество, они предусматривают покупку новой квартиры или дома. Более выгодные условия определяются для зарплатных клиентов при покупке недвижимости у застройщиков-партнеров.

Кредитов под залог недвижимости, которые можно использовать на совершенно любые цели и не отчитываться о них банку – не так уж и много. В среднем, один банк предлагает только один вид такого кредитования. Условия у всех разные.

Важно! Клиент вправе обратиться к независимому оценщику. Если банк не позволяет это сделать – лучше откажитесь от предложения, стоимость дома занизят.

Договор страховки

Страхование жизни и здоровья является не обязательным, но (так или иначе) навязывается банком. Делается это путем увеличения процентной ставки и ухудшения условий обслуживания кредита (начисляются комиссии, уменьшается одобряемая сумма или срок погашения).

Уплата долга практически ничем не отличается от обычного кредита на потребительские нужды. Правда, как правило, кредит под залог выплачивается равными платежами в течение всего срока погашения, у заемщика нет права выбора способа погашения.

В целом, под залог дома выдается достаточно выгодный кредит. Если такая недвижимость не является единственным местом проживания – можно взять крупную сумму на свои нужды, которые невозможно получить без оформления залога.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Во-вторых, можно изменить форму оплаты – банк уменьшает размер ежемесячного платежа, «растягивая» кредит, оформляет кредитные каникулы или уменьшает процентную ставку. Здесь сложную жизненную ситуацию, которая повлекла продажу авто, лучше доказать документально (справка о тяжелом заболевании, копия трудовой книжки с записью о сокращении).

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Продажа авто, если ПТС в банке

Основная часть банков не рискует и держит паспорт залогового транспортного средства до тех пор, пока клиент полностью не погасит кредит. В этом случае тоже необходимо написать заявление о желании реализовать авто и ждать, что предложит банк. Обычно приходится прибегать к помощи авто салонов. Но можно постараться продать машину и самостоятельно:

- Оформить доверенность на покупателя – процедура заверяется нотариусом. Кредит переходит на нового владельца машины, а остаток передается лично продавцу. Однако никаких гарантий такой способ не дает. Так можно сделать только с близкими людьми или родственниками.

- Заменить собственника автомобиля – кредит переоформляется на покупателя прямо в банке и бремя ежемесячных платежей законно ложится на него. Разница в цене снова отдается продавцу лично.

Не стоит бояться реакции банка на желание продать авто до полного погашения кредита. Финансовая организация не заинтересована в ее продаже самостоятельно, поэтому всегда пойдет навстречу своему клиенту.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Мы готовы пойти вам навстречу и предложить вам деньги даже при наличии у вас задолженностей или другого займа под залог квартиры, взятого в другой кредитной организации. Всё, что потребуется с вашей стороны, — это паспорт, все необходимые документы, доказывающие ваше право на недвижимость.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Займ под залог недвижимости без справки о заработке

На сегодняшний день существует практика выдачи кредитов под залог недвижимости без предоставления справки о доходах. Но, к сожалению, не все банковские учреждения готовы охотно пойти на подобный риск. В первую очередь это связанно с тем, что банки не желают нести немалые убытки от потенциальной неплатежеспособности заемщика. Как правило, выдача такого кредита осуществляется на сумму, не более 50% от общей стоимости залогового объекта .

На сегодняшний день существует практика выдачи кредитов под залог недвижимости без предоставления справки о доходах. Но, к сожалению, не все банковские учреждения готовы охотно пойти на подобный риск. В первую очередь это связанно с тем, что банки не желают нести немалые убытки от потенциальной неплатежеспособности заемщика. Как правило, выдача такого кредита осуществляется на сумму, не более 50% от общей стоимости залогового объекта .

После того, как клиент предоставит полный пакет документации, банк будет готов вынести соответствующее решение. Далее, заключается кредитный контракт и договор залога. Заемщику рекомендуется внимательно изучить все нюансы кредитования непосредственно до подписания официального соглашения.

- процент по кредиту;

- размер ежемесячного обязательного платежа;

- наличие дополнительной комиссии за оформление кредита;

- дополнительная оплата за обслуживание кредита;

- льготный период (его наличие или отсутствие);

- размер штрафных санкций за несвоевременную оплату текущих платежей;

- характер санкций, которые банк может применить к должнику при условии его полной неплатежеспособности.

Дополнительно банк может потребовать оформить страховку здоровья и жизни клиента. Разумеется, это потребует определенных финансовых затрат.

Сегодня, на современном финансовом рынке существует огромное количество кредитных и микрофинансовых учреждений, которые готовы обеспечить займами под залог недвижимости на удобных условиях обслуживания. Тем не менее, заемщик обязан грамотно подойти к решению данного вопроса, трезво проанализировав свое финансовое положение и сопоставив его с возможностью погашения кредитной задолженности в дальнейшем.

- Решение в течении 15 минут

- До 70% от стоимости недвижимости

- Подтверждение дохода не требуется

- Кредитная история не имеет значения

- Возможен аванс в день подписания кредитного договора

- Оформление по договору в соответствии с 102 ФЗ

- Досрочное погашение – с первого дня без штрафов

- Рассматриваем квартиры на территории Москвы и Московской области

СХЕМА РАБОТЫ

НАДЕЖНО

ВЫГОДНО

Вы получите эксклюзивную скидку на процентную ставку от наших банков-партнеров до 3% и при этом не нужно ездить по банкам и собирать кипу документов.

КАЧЕСТВЕННО

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Кроме того, есть пул специализированных программ на покупку авто у автопроизводителей: Lada, Lifan, Subaru, ГАЗ, УАЗ и пр. Проценты по автокредитам в ВТБ начинаются от 3,2% годовых («Специальное предложение для Jaguar и Land Rover»).

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Какие проценты по автокредитам в банках в 2020 году

От чего зависит процентная ставка по автокредиту

Проценты на автокредит в банках в 2020 году варьируются в диапазоне 8–20% годовых. Такой разбег обосновывается параметрами кредитных продуктов и различиями в требованиях к заемщику и приобретаемому автомобилю. На то, какой будет процент по автокредиту, влияет:

- год выпуска автомобиля. Самый низкий процент автокредита назначается по программам кредитования новых автомобилей. На авто с пробегом ставки выше, так как по условиям автокредитования автомобиль является залогом. Чем автомобиль старше, тем выше риски у банка;

- у кого приобретаете автомобиль. Если вы покупаете авто в салоне, то ставка будет ниже, чем при покупке у частного лица;

- наличие страховки жизни и здоровья заемщика. Оформляя такой полис, вы получите более низкий процент автокредита. К примеру, в ВТБ при наличии и отсутствии страховки разница в ставке составляет около 3%;

- наличие КАСКО. Это страхование является обязательным при покупке нового автомобиля. Так, если вы откажетесь от КАСКО, то ставка по ссуде взлетит сразу до 10 процентных пунктов. Для подержанных авто КАСКО, как правило, необязательно, но без полиса ставка также выше на 2–3%;

- первоначальный взнос. Чем выше первый взнос, тем меньшая ставка по займу;

- срок кредита. Минимальная ставка назначается на самый короткий срок кредитования. С увеличением срока растет и ставка;

- пакет документов. Процент по автокредиту в банках сильно зависит от требований к документам. Некоторые банки выдают ссуды только при подтверждении доходов и занятости. Если хотите получить автозаем по паспорту, то готовьтесь за это заплатить;

- тип клиента. Проценты по автокредитам в разных банках зависят и от того, получаете ли вы зарплату на карту банка, где берете заем. В Сбербанке для зарплатных клиентов ставка снижена на 1%.

Процентные ставки по автокредитам в банках

Как мы писали выше, на то, под какой процент дают автокредит в банках, влияет много факторов. Ряд банков, специализирующихся на автокредитовании, имеют несколько видов автокредитов, чтобы у клиента был выбор. Другие финансовые учреждения предлагают только один вид займа.

- на новый автомобиль;

- на авто с пробегом, покупаемое у физлица;

- на авто с пробегом, покупаемое в салоне;

- на мототранспорт.

Кроме того, есть пул специализированных программ на покупку авто у автопроизводителей: Lada, Lifan, Subaru, ГАЗ, УАЗ и пр. Проценты по автокредитам в ВТБ начинаются от 3,2% годовых («Специальное предложение для Jaguar и Land Rover»).

Полные условия программ можно изучить в отдельной статье об автокредитах ВТБ. На наш взгляд заслуживают отдельного внимания две следующие программы:

- госпрограмма субсидирования автокредитов. Она дает скидку 25% от стоимости автомобиля для жителей Дальнего Востока и 10% для остальных регионов. Можно приобрести авто стоимостью до 1 450 000 рублей;

- программа «Свобода выбора» — автокредит по ставке 8% на срок 5 лет, первый взнос в 0 –30%, обязательно комплексное страхование (жизнь и здоровье+ КАСКО).

Сетелем Банк

Сетелем сотрудничает со всеми крупными производителями и официальными автодилерами. Автокредиты от Сетелема оформляются непосредственно в салонах, в банк ехать не нужно. Можно выбрать новый автомобиль или с пробегом следующих производителей:

Под сколько процентов автокредит выдаст банк, будет зависеть от выбранной марки авто, пакета документов, которые вы готовы предоставить, размера первого взноса и срока кредитования. Всего более 10 тарифных планов.

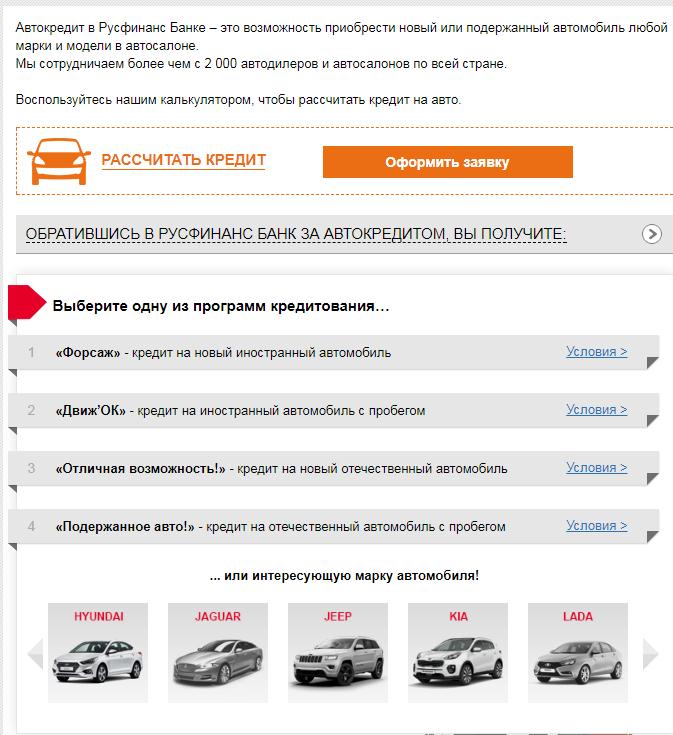

Русфинанс Банк

Русфинанс также работает только с автосалонами. В линейке 4 программы кредитования и множество специализированных (под каждого автопроизводителя). Минимальная ставка — от 1% (Lifan Finance Direct Промо), максимальная — 21,5%.

Совкомбанк

По итогам 2019 года банк выбился в лидеры рынка автокредитования, потому что дает возможность купить авто в кредит у физического лица. Нет никаких навязанных страховок и сложных тарифов. Все просто и доступно. Годовые зависят от марки и возраста авто и варьируются от 7,64% до 19%. Подробнее условия автокредитов Совкомбанка есть в нашей статье.

В каком банке самый низкий процент автокредита

Какие проценты по автокредиту в банках? В каком банке самый низкий процент автокредита? Однозначно на эти вопросы тяжело ответить.

Если ищете конкретную марку и готовы приобрести авто в салоне, то выбирайте Русфинанс или Сетелем. Кредит оформляется без посещения офиса банка. А покупая авто у физического лица, обратите внимание на ВТБ или Совкомбанк. В ВТБ ставка ниже, но потребуется страховка. Если страховка — это не про вас, то вам прямая дорога в Совкомбанк.

Требования банков для получения автокредита

Требования к заемщикам в целом примерно одинаковые: возраст 21–65 лет, стаж на последнем месте от 3–6 месяцев, гражданство РФ. К пакету необходимых документов требования отличаются. Кому-то достаточно паспорта и второго документа, другим требуется обязательное подтверждение дохода и занятости. Чем больше документов предоставляете, тем будет ниже ставка по кредиту. Выбор за вами!

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Приобретение б/у автомобиля является риском для покупателя. И дело совсем не в том, что под видом хорошего авто вам могут подсунуть неисправный в техническом плане. Есть еще опасность того, что покупателю за его деньги подсунут так называемых залоговый автомобиль. Если факт обнаружится, а он в любом случае обнаружится, у покупателя просто отнимут его приобретение и он лишится и машины и денег, так как их ему никто возвращать не будет. Поэтому при покупке поддержанной машины нужно внимательно просмотреть всю документацию по нему и проверить авто на залог.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Проверяем свою покупку на обременение

Приобретение б/у автомобиля является риском для покупателя. И дело совсем не в том, что под видом хорошего авто вам могут подсунуть неисправный в техническом плане. Есть еще опасность того, что покупателю за его деньги подсунут так называемых залоговый автомобиль. Если факт обнаружится, а он в любом случае обнаружится, у покупателя просто отнимут его приобретение и он лишится и машины и денег, так как их ему никто возвращать не будет. Поэтому при покупке поддержанной машины нужно внимательно просмотреть всю документацию по нему и проверить авто на залог.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Многие клиенты банков и автоломбардов при оформлении срочного займа под авто или под ПТС испытывают желание как можно скорее погасить долг. И это понятно, ведь при досрочном погашении кредита переплата будет гораздо меньше. Не имеет значения, о каком виде займа идет речь. Выплата ссуды раньше времени – прекрасный способ сэкономить финансовые средства.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

На что нужно обратить внимание?

Каждый кредит под обеспечение автомобиля имеет конкретные особенности, которые необходимо принимать во внимание при его оформлении. Для избежания проблем необходимо следовать следующим рекомендациям:

- Внимательно и не спеша изучите договор и ознакомьтесь с его условиями. Если что-то будет не совсем ясно, не поленитесь узнать у специалистов более точную информацию. Смотрите, чтобы не было скрытых комиссий и дополнительных платежей.

- Заранее сообщите в организацию о том, что вы хотите выплатить долг раньше времени. Практика говорит о том, что лучше всего это сделать за месяц.

- Совершать платежи лучше прямо в кассе офиса банка или автоломбарда, не забывая сохранять чеки.

- Уточните, сколько всего вы должны вплоть до копейки, чтобы рассчитаться с организацией полностью. Даже если за вами будет числиться долг в несколько рублей, в будущем он вырастет в довольно большую денежную сумму.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

- пребывание заемщика в возрастном диапазоне 21-75 лет;

- присутствие временной или постоянной прописки на территории страны;

- наличие трудового стажа от ½ года на последнем рабочем месте и не менее годового периода в целом.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Какие документы требуются для получения ссуды

После принятия решения в пользу программы под залог машины дело остается за незначительным моментом: нужно заняться подготовкой и оформлением необходимой документации, на базе которой организация сможет принять решение о возможности подписания соглашения. В перечень критично важных бумаг входят следующие оригиналы и копии:

- справка, содержащая указание ежемесячного дохода клиента на основном месте работы;

- паспортный документ или иное удостоверение личности;

- водительские права, свидетельствующие о факте наличия лицензии на вождение транспортного средства.

В разрезе этих требований могут встречаться некоторые ограничения. Если внесение денег осуществляется в сумме, составляющей 30% и более от цены машины, справка о доходах не нужна. Занимателен тот факт, что в банке Сбербанк можно взять потребительскую ссуду в целях оплаты 100% или 85% стоимости автомобиля, если из этих средств придется оплачивать издержки по договору страхования.

На какую денежную величину можно рассчитывать

Организация осуществляет взаимодействие абсолютно с каждым клиентом, желающим получить обязательство под залоговое обеспечение ПТС, а сотрудничество ведется в индивидуальном порядке, так что и установление суммы происходит по-разному, в соответствии с оценочной стоимостью машины, платежеспособностью клиента и т. д. Оценка рыночной цены осуществляется организацией самостоятельно.

Заемщик по итогу может рассчитывать на получение не более 50-80% цены машины. Максимальная планка – 5 000 000 р. Совместно с этим стоит принять во внимание и учесть тот факт, что в ряде ситуаций банк откажет во взятии транспортного средства в залог:

- если оно является отечественным или китайским, и срок эксплуатации составляет свыше 5 лет;

- если это иностранная машина возрастом от 10 лет.

Сроки предоставления ссуды

Если говорить о временных периодах, на которые предоставляются средства, финансово-кредитный институт вправе оставить за собой полномочие по рассмотрению заявки в течение 2-8 дней после предоставления со стороны заемщика полноценного документационного пакета. Если заемщиком будет получен одобрительный ответ, воспользоваться кредитными средствами, то есть оформить кредит он сможет в течение 30 дней. Предоставление ссуды под залоговое обеспечение машины производится единовременно. Средства могут быть получены в форме наличности или переведены на карту.

Нормы погашения обязательства

Взять кредит в данной организации довольно просто, если следовать ряду требований и условий. Схема исполнения – аннуитеты. Если клиент допустит просрочку и внесет финансы несвоевременно, будут начислены штрафы, составляющие порядка 20% от соответствующих сумм. Если у заемщика возникает возможность выплаты части ссуды или полного закрытия, необходимо добиться предварительного написания заявления о намерении. В нем фигурирует дата, которая должна представлять собой рабочий день. Дополнительные комиссионные отчисления за досрочное исполнение обязательства не предусмотрены.

- обращение в отделение банковской организации;

- использование пластиковой карты;

- применение устройств самообслуживания;

- эксплуатирование опции интернет-банкинга;

- посещение почтового отделения;

- явка в сторонние кредитные институты.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

В последнее время все чаще можно столкнуться с ситуацией, когда люди, под залог своего автомобиля, берут либо займ, либо кредит. Если при обращении в банк человек обязан предоставить все необходимые документы, показать справку о доходах, а также привести поручителей, то в займе каждый человек предоставляет паспорт и документы на автомобиль, после чего, в течение полутора часов, получает долгожданные деньги. Также имеется ряд ограничений, о которых нужно знать. В чём же основывается принцип выдачи денег в виде займа под залог машины?

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Как получить кредит под залог автомобиля

Есть ли перспективы роста у рынка автокредитования?

Глава «Русфинанс банка» Сергей Озеров считает, что отечественный автомобильный рынок располагает всеми возможностями для уверенного роста в среднем на 5-10%, а способствует развитию положительной динамики онлайн кредитование и высокий спрос на транспортные средства с пробегом. Он уверен, что выдача автомобильных кредитов напрямую связана с текущими продажами машин, рост которых на данный момент измеряется двухзначными числами. Исходя из этого, можно предположить, что количество, выданных автозаймов в текущем году составит около 5-10%.

Четверть граждан РФ считают допустимым не возвращать кредит

Четверть жителей России (24%) считает допустимым невозврат кредита в банк. Так, 38% респондентов считают, что заемщики имеют право не возвращать кредит, если банк обманул клиента, скрыв реальную стоимость кредита. 37% высказываются за такую меру, если банк в одностороннем порядке увеличил размер процентной ставки и платежей по кредиту. Таковы данные опроса, проведенного Национальным агентством финансовых исследований (НАФИ).

Число россиян, готовых взять кредит, растет

Каждый пятый россиянин отмечает, что сейчас подходящее время, чтобы брать кредит. Треть населения за последний год оформляли новые или продолжали выплачивать имеющиеся кредиты. Если у людей уже есть кредитные обязательства, они более склонны считать, что сегодня подходящее время для займов. Об этом свидетельствуют результаты опроса, проведенного аналитическим центром НАФИ в марте 2018 г .

В последнее время все чаще можно столкнуться с ситуацией, когда люди, под залог своего автомобиля, берут либо займ, либо кредит. Если при обращении в банк человек обязан предоставить все необходимые документы, показать справку о доходах, а также привести поручителей, то в займе каждый человек предоставляет паспорт и документы на автомобиль, после чего, в течение полутора часов, получает долгожданные деньги. Также имеется ряд ограничений, о которых нужно знать. В чём же основывается принцип выдачи денег в виде займа под залог машины?

- 1. Паспорт, либо другой документ, удостоверяющий личность.

- 2. Документация на автомобиль. Сюда входят паспорт, свидетельство регистрации, стандартный набор ключей, блокнот сервиса, а также водительские права.

Возраст человека, который хочет получить займ, должен составлять в пределах от 22 до 60 лет. Это требование также входит в список обязательных при выдаче займа в автоломбарде.

Перед оформлением всей документации по выдаче денег специалист проводит процедуру оценки качества автомобиля, а также отражает в акте все недостатки. Далее составляется документ приема-передачи работ. После этого он подписывается с обеих сторон, и компания выплачивает оговоренную стоимость. При этом, она сохраняет транспорт в том виде, в котором и принял. Стоит помнить, что имеется возможность досрочно погашать задолженность.

Погашать задолженность можно разными методами при помощи наличных средств в банках или на почтах, расчёта в терминалах, а также перевода через интернет. При расчёте в банке комиссия не взимается. В остальных случаях с вас будет списываться 1 или 2% по комиссии. В том случае, когда вы решили досрочно погашать задолженность, то комиссии не будет. А вот если вы в какой-то момент просрочили платеж, то вам начисляются штрафы и пеня. Все нюансы лучше прочитать в договоре, чтобы быть ознакомленными со всеми правилами.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Выдача кредитов под залог — услуга, которая предлагается не всеми банками. Поэтому следует внимательно изучать условия финансового учреждения.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Можно ли оформить ссуду под залог недвижимости онлайн

Некоторые банки предоставляют подобную услугу. На сайтах расположены специальные формы для предварительного решения по займу. Следующим этапом все равно будет сбор, проверка пакета документов, будет производиться оценка. Кредитные компании предоставляют помощь по оформлении документов бесплатно или за дополнительное вознаграждение. Только по результатам проверок, оценок ссуда может быть одобрена либо отклонена.

Внимание! Выбирая онлайн-сервис, обязательно нужно изучить дополнительные условия кредитования, форма для заявок содержит лишь краткую информацию.

Кредит под имущество выдается только после тщательной проверки. Финансовые учреждения внимательно выбирают клиентов с хорошей репутацией.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

На территории России существуют практически одинаковые требования банка к потенциальному заемщику, который хочет получить деньги, закладывая дом или квартиру:

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Как взять кредит под залог квартиры

Чтобы упростить выдачу денежных средств и быстро взять кредит под залог недвижимости, нужно сначала оценить и застраховать ваше жилье, чтобы банковским служащим самим не пришлось проводить эту процедуру. Пользоваться при этом надо услугами солидных фирм, документы которых будут иметь вес для банковских работников. Заполняя форму на выдачу того или иного вида займа, нужно отдавать себе отчет, что вам не станут выдавать сумму, которая будет больше заявленной в оценочной ведомости.

Все расходы при этом ложатся на плечи потенциального заемщика и никак не компенсируются. Клиент подает заявку на требуемый ему вид кредитного обременения по единой форме, затем ждет, пока банковские служащие проводят проверку предоставленных им документов на истинность и соответствие действительности. Все это занимает определенное время – в некоторых случаях рассмотрение заявки отнимает несколько часов, иногда – несколько дней.

Документы для займа

Обращаясь в ту или иную организацию, клиент должен знать, какие документы для оформления кредита под залог квартиры ему потребуются. В каждом отдельно взятом случае ситуация зависит от банковской структуры и того, каким продуктом хочет воспользоваться потенциальный заемщик. При закладывании жилья или любой другой ликвидной недвижимой собственности, требуются следующие бумаги:

- документы, подтверждающие права заявителя на жилье;

- паспорт, номер лицевого счета заявителя в ПФ;

- форма, подтверждающая официально доходы заявителя с отчислениями с них налогов;

- основание, на котором у заявителя имеется во владении недвижимость (договор дарения, купли, наследство);

- справка из МФЦ о том, что заявитель прописан в домовой книге;

- заверенное нотариально согласие прописанных в жилье родственников на выдачу денежных средств.

Требования банка к заемщику

На территории России существуют практически одинаковые требования банка к потенциальному заемщику, который хочет получить деньги, закладывая дом или квартиру:

- возраст от 21 до 65-70 лет (у Совкомбанка возраст получателя средств может достигать 85 лет);

- заявитель должен быть гражданином России;

- официально работать не менее полугода у одного и того же работодателя;

- не привлекать совместных заемщиков, если они являются ИП, владельцами ЛФХ или главными бухгалтерами МП, а не физическими лицами.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Популярность автокредитования привела к тому, что половина новых авто покупалось с помощью кредитных средств, а банки активно дают автокредиты, применяя различные схемы погашения, с учетом потребностей всех категорий автомобилистов. Не существует единой ставки по займам для покупки автомашин. В банках России используют разные варианты оплаты, с участием госсубсидий или отсрочкой выплаты до окончания периода погашения.

КАКОЙ БАНК ДАЕТ КРЕДИТ ПОД ЗАЛОГ АВТОМОБИЛЯ

Условия получения автомобильного и потребительского кредита в банке

Диапазон ставок по автокредитам постоянно меняется, реагируя на изменение потребностей рынка. Установлено, что минимальная переплата составила 3% по предложениям кэптивных банков и партнерских программ автопроизводителей. Если брать машину с пробегом, без справок о доходах, через автосалон, процент начисляют, начиная с 15-20% годовых.

При поиске оптимального варианта кредитования, рекомендуется использовать сайты-агрегаторы, аккумулирующие всю актуальную информацию от кредиторов. Особое внимание стоит уделить акционным продуктам со сниженной переплатой.

Классический пример быстрого оформления кредита на покупку машины через автосалон предлагает банк Тинькофф, однако доступны реальные сделки и с частными лицами.

- Кредитный лимит – от 100 тысяч до 2 миллионов рублей.

- Первый взнос – необязательно.

- Проценты по автокредиту – от 9,9%. Максимальная ставка с получением наличных – до 21,9%. Через автосалон – от 7,5%.

Получить кредитную сумму может каждый дееспособный гражданин не старше 70 лет, без ограничений по уровню дохода и месту регистрации.

Чтобы получить новую или бэушную машину любого автопроизводителя, достаточно достичь совершеннолетия, не собирая отчетности о доходах (2‑НДФЛ, 3‑НДФЛ, по форме банка и т.д.). Банк не предъявляет требований к зарплате и минимальному стажу, однако обращает внимание на наличие подтвержденного дохода при назначении условий кредитования.

Чтобы повысить шансы на согласование, в заявке указывают домашний, мобильный, рабочий телефон. Сделка оформляется через отделение банка или одного из партнеров.

- Кредитный лимит – 300 тысяч рублей – 5 миллионов рублей.

- Погашение – в течение 5 лет.